Grundsteuerreform

Wer muss eine Grundsteuererklärung abgeben?

Wer zum 1. Januar 2022 Eigentümerin oder Eigentümer eines bebauten oder unbebauten Grundstücks oder eines Betriebs der Land- und Forstwirtschaft (dazu gehören auch einzelne land- und forstwirtschaftliche Flächen) in Niedersachsen war, ist verpflichtet, eine Grundsteuererklärung abzugeben.

Wann muss eine Grundsteuererklärung abgegeben werden?

Die Abgabe der Grundsteuererklärung ist vom 1. Juli 2022 bis 31. Oktober 2022 möglich.

Seit dem 1. Juli 2022 sind Steuerpflichtige gehalten, ihre Steuererklärung für die reformierte Grundsteuer abzugeben.

Stichtage:

- 01.01.2022: Stichtag für die Angaben

- 01.07.2022 - 31.10.2022: Abgabe der Grundsteuererklärung

- 31.12.2023: Bearbeitung des Großteils bis Ende 2023

- 31.12.2024: Hebesatzfestlegung, Grundsteuerbescheide

Wozu ist die Grundsteuer?

Die Grundsteuer B besteuert Grundstücke und Gebäude. Die Einnahmen gehen an die Kommunen. Durch die Grundsteuer wird die Feuerwehr, Spielplätze, Bibliotheken, Schwimmbäder, Sportplätze und weitere kommunale Leistungen finanziert.

Wie erfolgt die Berechnung der Grundsteuer?

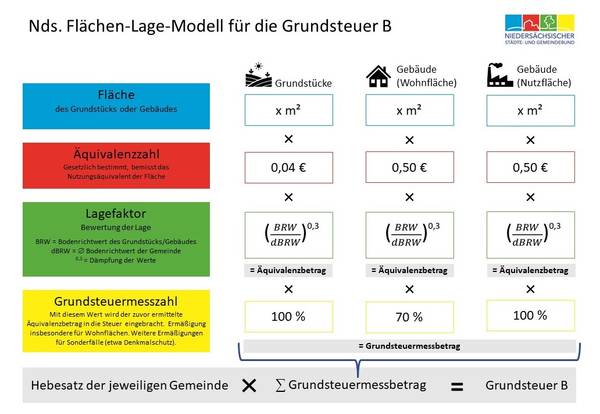

Zunächst setzt die Finanzverwaltung die Grund und Boden- beziehungsweise Gebäudeflächen des Steuerpflichtigen in Quadratmetern zum kommunalen Nutzungsangebot in Relation. Das Gesetz definiert zu diesem Zweck Äquivalenzzahlen, mit denen für jeden Quadratmeter Fläche über einen bestimmten Geldbetrag ein Nutzungsäquivalent des Grund - und Bodens beziehungsweise des Gebäudes ermittelt wird. Sprich die Berechnung der Grundsteuer B erfolgt über das Flächen- Lage-Modell und sollten in wenigen Schritten weitgehend automatisiert zu berechnen sein.

Die Finanzverwaltung hat die Grund und Boden- bzw. Gebäudeflächen der Steuerpflichtigen in Quadratmetern zum kommunalen Nutzungsangebot in Relation festgesetzt. Das Gesetz definiert zu diesem Zweck Äquivalenzzahlen, mit denen für jeden Quadratmeter Fläche über einen bestimmten Geldbetrag ein Nutzungsäquivalent des Grund und Bodens beziehungsweise des Gebäudes ermittelt wird.

Die Äquivalenzzahlen sind gesetzlich festgelegt und betragen für einen Quadratmeter Grund- und Bodenfläche 0,04 Euro und für einen Quadratmeter Gebäudefläche 0,50 Euro.

Erklärvideo auf Youtube ansehen

Um den Äquvialenzbetrag zu ermitteln, werden die Nutzungsäquivalente für Grund und Boden bzw. Gebäude mit einem Lagefaktor multipliziert. Dieser Lagefaktor wird mathematisch nach folgender Formel ermittelt: Lagefaktor = (Bodenrichtwert des Grund und Bodens bzw. des Gebäudes / durchschnittlicher Bodenrichtwert der Gemeinde)^0,3. Der durchschnittliche Bodenrichtwert der Gemeinde ist der Median aus allen Bodenrichtwerten der Kommune. Der Exponent dient dazu, eine flachere Steigung des Multiplikators zu erhalten.

Über die Formel führt ein überdurchschnittlicher individueller Bodenrichtwert (Anteilsverhältnis > 1) zu einer Erhöhung und ein unterdurchschnittlicher Bodenrichtwert (Anteilsverhältnis < 1) zu einer Reduzierung des Nutzungsäquivalent.

Zuletzt werden die einzelnen Äquivalenzbeträge mit der Grundsteuermesszahl multipliziert. Diese beträgt grundsätzlich 100 Prozent, bei Wohnflächen ist sie jedoch auf 70 Prozent reduziert. Das Ergebnis führt zu einzelnen Messbeträgen einer wirtschaftlichen Einheit aus Grund und Boden sowie Gebäuden, die zum Grundsteuermessbetrag addiert werden.

Wo wird die Grundsteuererklärung abgegeben?

Die Abgabe der Grundsteuererklärung an das Finanzamt erfolgt ausschließlich online über ELSTER.

Für bebaute und unbebaute Grundstücke steht als Ausfüllhilfe der Grundsteuer-Viewer unter grundsteuer-viewer.niedersachsen.de zur Verfügung.

In der Zeit vom 1. Juli bis zum 31. Oktober 2022 muss die Erklärung beim zuständigen Finanzamt eingereicht werden.